- Gli aumenti delle immatricolazioni delle auto nuove (+5,4%) e del mercato dell’usato (+8,4%) favoriscono il ricorso al credito finalizzato Auto.

- Inversione di tendenza per il mercato del noleggio (-8%).

- Rischiosità in leggero aumento ma su livelli assolutamente sotto controllo.

Gli italiani fanno un maggior ricorso al credito per l’acquisto dell’auto: nel primo semestre 2024 crescono infatti i prestiti finalizzati e il leasing per le auto, sia come volumi erogati (+7,7%), sia come importi medi (+5,7%), rispetto al pari periodo precedente. Gli incrementi delle immatricolazioni delle auto nuove (+5,4%) e il segno positivo del mercato dell’usato (+8,4%)1 sostengono questo comparto del credito. Il mercato del noleggio, invece, che si era mostrato relativamente stabile nel corso degli ultimi due anni, subisce una contrazione dell’8% nel primo semestre del 2024.

Queste alcune delle evidenze emerse nel Market Outlook sulla Mobility realizzato da CRIF, che fornisce periodicamente una fotografia dei principali indicatori relativi all’andamento del credito a privati, ditte individuali e società di capitali italiane, elaborati sulla base del patrimonio informativo del Sistema di Informazioni Creditizie EURISC.

“A livello italiano ed europeo, l’Automotive sta sicuramente affrontando uno dei periodi più complessi e difficili da interpretare in ottica di generale rilancio. Dal nostro osservatorio dedicato sul credito rileviamo una tendenza positiva per quanto riguarda il settore dei finanziamenti auto e leasing, con una crescita nei primi 6 mesi dell’anno che può essere considerata come un’iniezione di fiducia per il settore. Il livello di rischiosità creditizia del finalizzato auto è in lieve aumento ma rimane ampiamente sotto controllo” – commenta Simone Capecchi, Executive Director di CRIF.

L’evoluzione dei finanziamenti e delle immatricolazioni auto

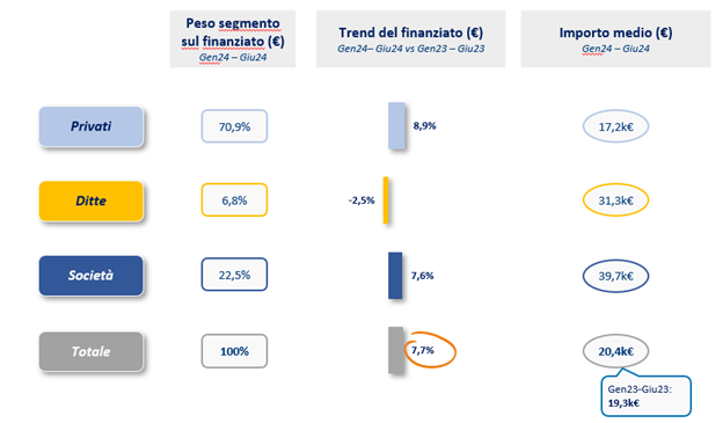

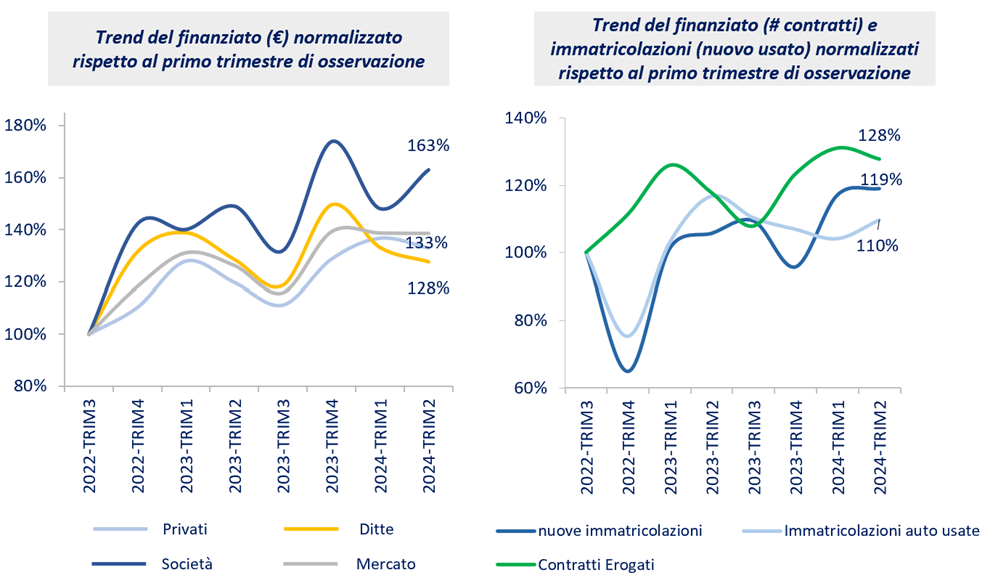

Nel complesso, nel primo semestre 2024 il numero di finanziamenti (prestiti e leasing) legati alle auto aumenta del 7,7% rispetto al semestre precedente. Anche l’importo medio dei finanziamenti è in crescita, segnando un +5,7% e attestandosi a un valore di oltre 20 mila euro, in linea con l’aumento del prezzo medio delle auto. Lo stesso trend vale per le persone fisiche (in crescita dell’8,9%) e le società di capitali (+7,6%), mentre si evidenzia una leggera contrazione per le ditte individuali (-2,5%).

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

L’incremento dei finanziamenti segue quello delle immatricolazioni sia delle auto nuove sia delle usate. Nel primo semestre, infatti, le immatricolazioni delle auto nuove mostrano una crescita del 5,4%, mentre le immatricolazioni dell’usato aumentano dell’8,4%. Negli ultimi due anni, il settore più dinamico è stato quello delle società di capitali, in un contesto in cui i volumi di finanziato sono comunque cresciuti anche negli altri segmenti delle persone fisiche e ditte individuali.

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

La rischiosità del comparto del credito auto segna un leggero incremento (con l’indice delle insolvenze che passa dallo 0,9% all’1%) ma su livelli assolutamente sotto controllo.

Il noleggio

Oltre i tre quarti delle erogazioni relative al noleggio è relativo a società di capitali. Fra le persone fisiche, la maggioranza delle erogazioni sono a clienti sopra i 50 anni di età, mentre tra le società di capitali sono prevalenti quelle imprese (pari a circa i due terzi del finanziato totale) con valore della produzione superiore a 1 milione di Euro. Complessivamente, nel corso degli ultimi due anni, il mercato del noleggio è restato relativamente stabile, registrando però una decrescita dell’8% nel primo semestre del 2024.

Auto: nuovo vs usato

L’erogato delle captive (ovvero quello delle società nate come emanazione delle case automobilistiche allo scopo di rafforzare la circolazione dei propri modelli) e delle società specializzate è notevolmente spostato sull’auto nuova (83% dei casi) rispetto alle finanziarie generaliste (46%). La quota di mercato di captive e specializzate è significativamente maggiore rispetto alle finanziarie generaliste, che rappresentano rispettivamente il 65% e il 35% del mercato.

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Nel periodo osservato, la dinamica di captive e specializzate è migliore di quella delle generaliste, guadagnando il 2% di quota di mercato in 12 mesi, grazie al miglior andamento dei finanziamenti per acquisto di auto nuove rispetto all’usato.

“Nella nostra esperienza sui temi più di innovazione del settore Automotive, riscontriamo come anche in questo ambito i dati transazionali da fonte Open Banking rappresentino una risorsa cruciale per la gestione del credito e la personalizzazione dell’offerta. In uno scenario di progressiva evoluzione del mercato verso un concetto più esteso di ‘Mobility as a Service’ – che riflette una trasformazione più ampia del settore – si presentano nuove opportunità per gli operatori disposti ad adattarsi e ridefinire i propri modelli di business. Conoscendo meglio i propri clienti si possono rafforzare le relazioni a lungo termine, offrendo loro servizi specifici e personalizzati e integrando le offerte tradizionali di auto con nuove e personalizzate” – commenta Antonio Deledda, Executive Director di CRIF.

Image by IVAN SVIATKOVSKYI from Pixabay