Cresce il supply chain finance e diventa strategico per fronteggiare l’emergenza

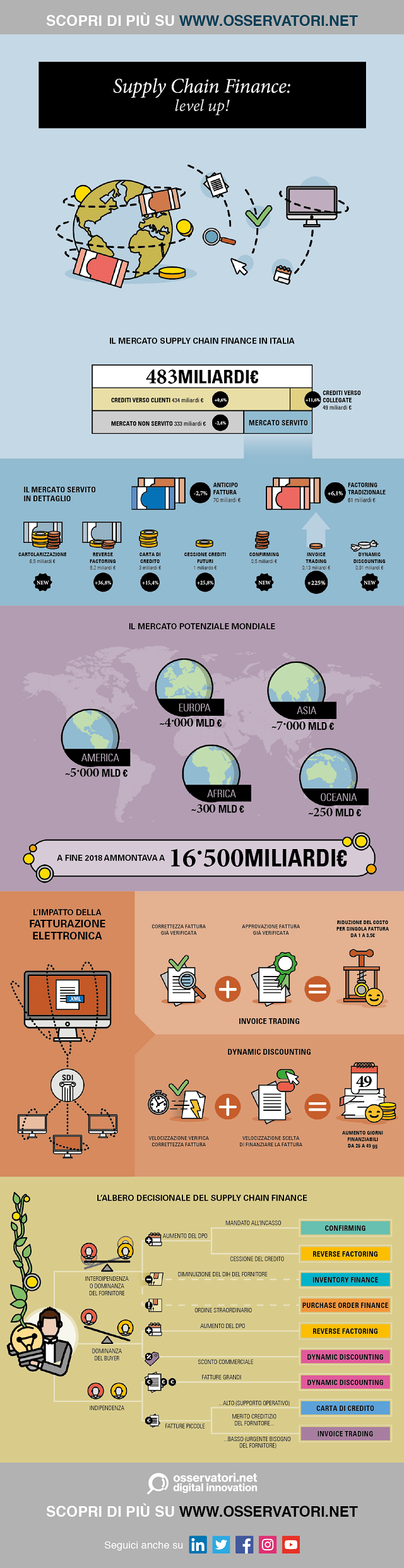

Il mercato potenziale del Supply Chain Finance in Italia è enorme, pari a 483 miliardi di euro di crediti commerciali, e in crescita dell’1,1% in un anno, ma solo il 31% è già servito da soluzioni che consentono alle imprese di finanziare il capitale circolante facendo leva sul ruolo e le relazioni della filiera, per un valore di 150 miliardi di euro. Sebbene ancora limitato, in Italia il Supply Chain Finance sta crescendo, diventando sempre più strategico per le imprese, ancor più in questo momento di crisi di liquidità a seguito dell’emergenza sanitaria, grazie al supporto delle tecnologie digitali, all’approccio manageriale di utilizzo che si sta diffondendo e alla varietà di soluzioni a disposizione, per cui ormai non è più solo sinonimo di Reverse Factoring.

A seguito dell’emergenza Covid19, il blocco delle attività in tutto il mondo ha comportato l’interruzione di vendite e approvvigionamenti, mentre il blocco di molti pagamenti sta generando allarme per la liquidità. Alcune grandi imprese italiane hanno immediatamente adottato soluzioni di Supply Chain Finance a supporto delle proprie filiere, sia di fornitura che di distribuzione. Il Governo ha varato un’importante misura per consentire l’immissione di liquidità straordinaria a condizioni agevolate, che ben si coordina con l’iniziativa di Assifact, l’Associazione Italiana del Factoring, per supportare il capitale circolante delle imprese Italiane.

Tra le diverse soluzioni di Supply Chain Finance utilizzate in Italia, si evidenzia una frenata dell’Anticipo fattura, il finanziamento bancario delle fatture non riscosse, che pur confermandosi al primo posto per valore si riduce del 2,7% fino a 70 miliardi di euro. Cresce invece il Factoring, la cessione dei crediti commerciali vantati da un’azienda verso i debitori, in tutte le sue forme: aumenta del +6,1% e vale 61 miliardi di euro quello tradizionale, del 25% fino a 1 miliardo di euro la cessione dei crediti futuri, del +36,8% fino a 6,1 miliardi di euro il Reverse Factoring, che permette ai fornitori di sfruttare il merito creditizio di un cliente per ottenere prezzi più bassi. Si conferma rilevante, attorno agli 8,5 miliardi di euro, la Cartolarizzazione dei crediti commerciali ceduti a terzi attraverso titoli obbligazionari. E nonostante volumi limitati, si espandono le soluzioni innovative: +15% per l’uso della Carta di Credito come strumento di ottimizzazione del circolante che vale 3 miliardi di euro, +225% per l’Invoice Trading (la cessione delle fatture attraverso piattaforme digitali) pari a 0,13 miliardi, mentre raggiungono rispettivamente 0,5 e 0,01 miliardi di euro le prime iniziative di Confirming, la cessione di un mandato di pagamento dei fornitori a un factor che diventa gestore dei debiti commerciali, e di Dynamic Discounting, soluzione tecnologica che consente il pagamento anticipato a fronte di uno sconto concordato dinamicamente.

L’Italia, terza in Europa, rappresenta il 3% del mercato potenziale mondiale del Supply Chain Finance, che, a fine 2018, ammontava a 16.500 miliardi di euro. A livello globale, l’Asia rappresenta il mercato potenziale più ampio con circa 7.000 miliardi di euro di crediti commerciali, trainata da Cina (3000 miliardi di euro) e Giappone (1200). Poi ci sono le Americhe con circa 5.000 miliardi, di cui oltre il 60% negli Stati Uniti (3.100 miliardi) e infine l’Europa con 4.000 miliardi di euro, guidata da Francia (621 miliardi di euro) e Germania (509) come principali mercati di sbocco oltre all’Italia.

Sono alcuni dei risultati della ricerca dell’Osservatorio Supply Chain Finance della Schoool of Management del Politecnico di Milano*, presentata oggi all’evento online “Supply Chain Finance: level up!”, in streaming sul sito osservatori.net.

“In Italia, il Supply Chain Finance da soluzione tattica a supporto di esigenze specifiche, è diventato un’opzione sempre più strategica, ancora di più ora per fronteggiare l’emergenza – afferma Federico Caniato, Direttore dell’Osservatorio Supply Chain Finance -. Le imprese sono attente nel selezionare le soluzioni giuste con il contributo delle nuove tecnologie, creano organizzazioni specifiche e ne valutano le implicazioni in un’ottica olistica di risk management. L’avvento della fatturazione elettronica ha spinto l’interesse e, dopo anni in cui Supply Chain Finance è stato praticamente solo sinonimo di Reverse Factoring, oggi sono diffuse molte soluzioni e si sono affermati modelli decisionali evoluti supportati anche da tecnologie innovative come l’Artificial Intelligence”.

“II Supply Chain Finance non è più un tema per soli addetti ai lavori e si è ormai trasformato in un vero strumento manageriale, ora il momento un ulteriore espansione – aggiunge Antonella Moretto, Direttore dell’Osservatorio Supply Chain Finance –. I prossimi passi sono la possibilità di estendere le soluzioni del credito di filiera oltre il primo livello di fornitura, il cambiamento strutturale dell’organizzazione, dei processi e delle competenze a sostegno della gestione manageriale e, infine, una vera espansione internazionale, grazie alla capacità delle imprese di utilizzare soluzioni nelle filiere globali e alla presenza di attori internazionali sul panorama italiano”.

Capitale circolante e ciclo di cassa – Guardando gli ultimi dati disponibili, riferiti al 2018, il Capitale Circolante a bilancio delle imprese italiane è pari a 320 miliardi di euro, cresciuto del +0,4% (mentre il fatturato delle imprese cresceva del 5,3%), composto principalmente dai 483 miliardi di euro di Crediti Commerciali (+1,1%,) e poi da 354 miliardi di rimanenze e lavori in corso (+3,4%).

Il ciclo Cash-to-cash invece diminuisce in maniera sostanziale rispetto al 2017 (-6,1%), assestandosi a un valore medio di 28 giorni, con forti differenze a seconda della dimensione aziendale. Il tempo medio di incasso dei crediti commerciali raggiunge 75 giorni (in calo del 3,9%), con le maggiori criticità per le piccole imprese che incassano a 106 giorni, mentre le grandissime si assestano a 52 giorni medi. Le piccole imprese fanno registrare anche il valore più elevato per il pagamento dei debiti commerciali (Days Payables Outstanding) con 113 giorni, contro i 91 giorni (-2,4%) medi; in questo caso le più “virtuose” sono le imprese grandi e grandissime, che pagano in media a 85 giorno. Le piccole hanno anche il maggior numero di giorni di copertura delle scorte, con 63 giorni di Days Inventory Holding, contro i 44 giorni medi (-2,2%).

L’irruzione della crisi in questo contesto è particolarmente grave proprio per le piccole e medie imprese, che sono più esposte ai lunghi tempi di pagamento. I tassi di interesse sul finanziamento a breve, prima della crisi, erano già molto diversi in base alla dimensione aziendale: da un minimo di 1,6% per le più grandi, fino a 7,5% per le più piccole. Diventa quindi indispensabile la garanzia pubblica per agevolare l’accesso al credito delle aziende che più ne hanno bisogno per fronteggiare l’emergenza. Ma anche il Supply Chain Finance può contribuire, fornendo soluzioni di filiera a supporto del capitale circolante, in particolare per gli attori più deboli.

Le tecnologie digitali – Una forte spinta all’adozione del Supply Chain Finance è venuta dall’obbligo di Fatturazione Elettronica. Nell’Invoice Trading ad esempio ha aiutato a generare e strutturare dati inseribili in modo rapido nei sistemi informativi e agevolato i provider nelle verifiche delle fatture. Nel Dynamic Discounting ha consentito di inserire i dati automaticamente nei gestionali, con un ampliamento della finestra temporale di finanziamento anticipato passata in media da 26 a 49 giorni.

Intanto, a livello internazionale è scesa in campo la Blockchain che dopo le prime applicazioni del 2016, ha conosciuto un vero e proprio boom nel 2018 e nel 2019 si è consolidata con molte operazioni di Supply Chain Finance erogate tramite questa tecnologia, con il vantaggio di una condivisione trasparente e in tempo reale delle informazioni e la possibilità di automatizzare processi tramite smart contract.

Un’altra tecnologia promettente è l’Artificial Intelligence, che permette decisioni consapevoli e in parte automatizzate, rendendo possibile mitigare varie forme di rischio (doppio finanziamento e frode, rischio operativo e rischio di credito). Nella fase iniziale algoritmi di intelligenza artificiale possono essere utili per scegliere la soluzione più adatta, in quella di implementazione per selezionare e coinvolgere i partner giusti e in quella di adozione per snellire le attività operative, identificando dinamicamente situazioni di rischio.

L’organizzazione aziendale – Sono quattro gli approcci di organizzazione aziendale individuati dall’Osservatorio per adottare il Supply Chain Finance, diversi per funzioni coinvolte e obiettivi aziendali, anche se tutti con la necessità di un approccio interfunzionale, in cui gli attori che guidano la soluzione sono coadiuvati da IT, legali e amministrazione.

Nel modello Credit First il Supply Chain Finance è guidato dalla funzione credito supportata dalle vendite, viene utilizzato con i clienti per ridurre i DSO e aumentare le vendite e il profitto. In quello Finance Focused è guidato dalla funzione finanza, viene utilizzato con i fornitori per massimizzare gli obiettivi finanziari o gli obiettivi economici. Nel modello Dynamic Purchasing il Supply Chain Finance è guidato dalla funzione acquisti e viene utilizzato con i fornitori per ridurre i costi di approvvigionamento e aumentare il profitto dell’impresa, che ha flussi di cassa sufficienti e un C2C basso. L’ultimo modello, Smart integration, è guidato da una funzione integrata acquisti-finanza creata ad hoc e utilizzato con i fornitori per raggiungere risultati finanziari, economici e strategici.

La scelta dei buyer e delle imprese – Nella prospettiva del buyer che deve selezionare la soluzione più adatta a ciascun fornitore, emergono quattro diversi approcci di Supply Chain Finance. Può essere uno strumento per mitigare il rischio nei confronti di fornitori predominanti, garantendo continuità delle forniture e ridurre la dipendenza da fornitori molto forti. Oppure, uno strumento per sostenere partnership con fornitori strategici. Come terza opzione può essere una leva sulla relazione di fornitura, per ottenere un’estensione dei termini di pagamento senza gravare sul fornitore o per ottenere uno sconto commerciale. Infine, può garantire efficienza nella gestione della relazione di fornitura.

Per un’impresa che invece vuole ottimizzare i propri crediti commerciali, emergono diversi modelli utili a scegliere la miglior soluzione per ciascun cliente in base all’importanza strategica e la dimensione del cliente rispetto all’impresa. Il Factoring è la soluzione più indicata per chi deve regolarizzare i flussi finanziari e rafforzare le relazioni strategiche. l’Invoice Trading è indicato per esigenze di liquidità immediata. La Cartolarizzazione è utilizzata da chi ha obiettivi importanti di miglioramento dei tempi di incasso.

Il Risk Management per gli operatori – Esaminando i tre rischi del primo pilastro della normativa di Basilea, solo il 72% degli operatori di Supply Chain Finance risulta esposto al rischio di mercato, mentre tutti sono esposti al rischio di credito e al rischio operativo. Nello specifico, per il rischio di credito il 48% degli operatori si avvale esclusivamente di rating esterni certificati, l’8% esclusivamente di rating interni certificati e il 20% di una combinazione di entrambi. Il 24% rimanente è composto da operatori di piccola dimensione che effettuano la valutazione del merito di credito con rating interni non certificati e non validi ai fini del calcolo dell’adeguatezza patrimoniale.

Riguardo al rischio operativo, più di due terzi degli operatori (il 68%) utilizza il metodo base per il calcolo dei requisiti patrimoniali. Soltanto alcuni hanno sviluppato il metodo standardizzato (20%) o quello avanzato (12%), che permettono una stima più accurata dei requisiti. Tra gli altri rischi, soltanto il 16% degli operatori considera rilevante il Rischio di Outsourcing, principalmente operatori di piccola dimensione che si affidano a terze parti specializzate per la gestione delle attività core.