La forte evoluzione dei tassi durante il primo trimestre 2022 impatta in maniera sempre più chiara e incisiva l’offerta mutui dedicata a privati e famiglie, sia riguardo i tassi di interesse, sia riguardo la tipologia di prodotti inseriti nel portafoglio offerte di ciascun istituto bancario.

Gli indici di riferimento IRS tornati ai livelli toccati 36-48 mesi fa

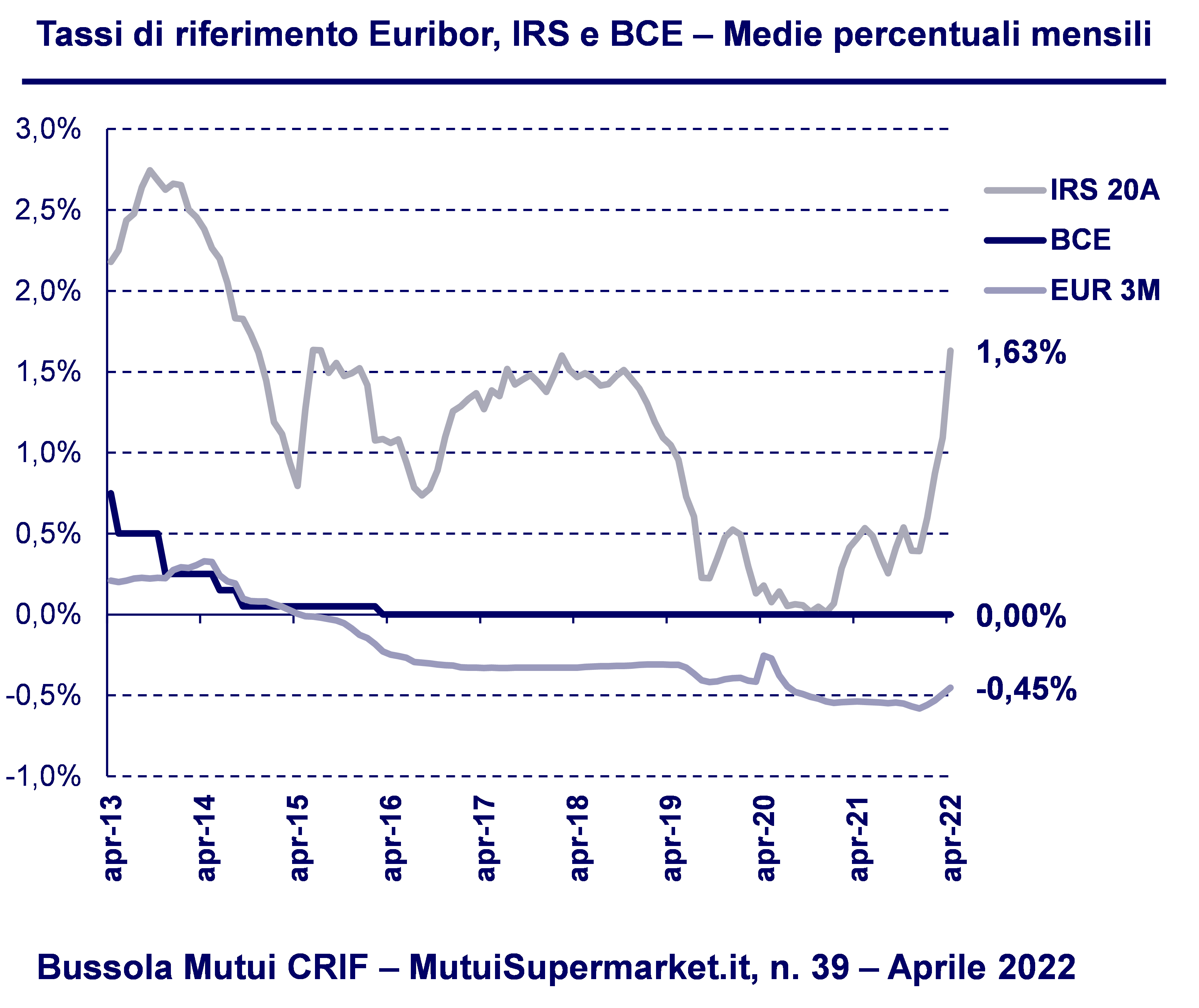

Gli indici di riferimento IRS – cui sono agganciati i tassi di interesse per i mutui a tasso fisso che oggi riguardano oltre il 90% delle erogazioni dei nuovi mutui – sono letteralmente schizzati nel corso del primo trimestre 2022, raggiungendo livelli prossimi a quelli di 36-48 mesi fa.

Considerando ad esempio l’IRS di durata 20 anni, il valore dell’indice è passato da uno 0,6% medio di gennaio 2022 a un 1,6% attuale. Le dichiarazioni della BCE, pur in assenza di rialzi al tasso ufficiale, hanno confermato un progressivo rallentamento della politica monetaria espansiva finora attuata, con impatti sulle aspettative di crescita dei tassi di interesse sul lungo periodo generando di conseguenza un rapido aumento degli indici IRS per tutte le durate.

Le banche stanno adeguando l’offerta di mutuo

In questo contesto di forte dinamicità tassi, il sistema bancario sta progressivamente adeguando la propria offerta mutuo, rispecchiando l’andamento osservato degli indici IRS. Prendendo a riferimento un mutuo a tasso fisso per acquisto casa di durata 20 anni – importo € 140.000 e valore immobile € 220.000 – un richiedente di 35 anni a gennaio 2022 poteva rilevare sul mercato un miglior tasso fisso finito pari allo 0,80% e quindi ottenere una rata mensile fissa di 630 euro; oggi per la medesima operazione il miglior tasso fisso finito si posiziona di poco sopra l’1,7% e la rata mensile fissa raggiunge i 690 euro.

Le previsioni per i prossimi mesi

Per i prossimi mesi MutuiSupermarket e CRIF prevedono un ulteriore aumento dei prezzi di offerta dei mutui a tasso fisso, in quanto le offerte prodotto sono normalmente aggiornate da parte del sistema bancario non in tempo reale ma con cadenza periodica, solitamente ogni 30-45 giorni, e quindi non incorporano ancora i recenti aumenti registrati.

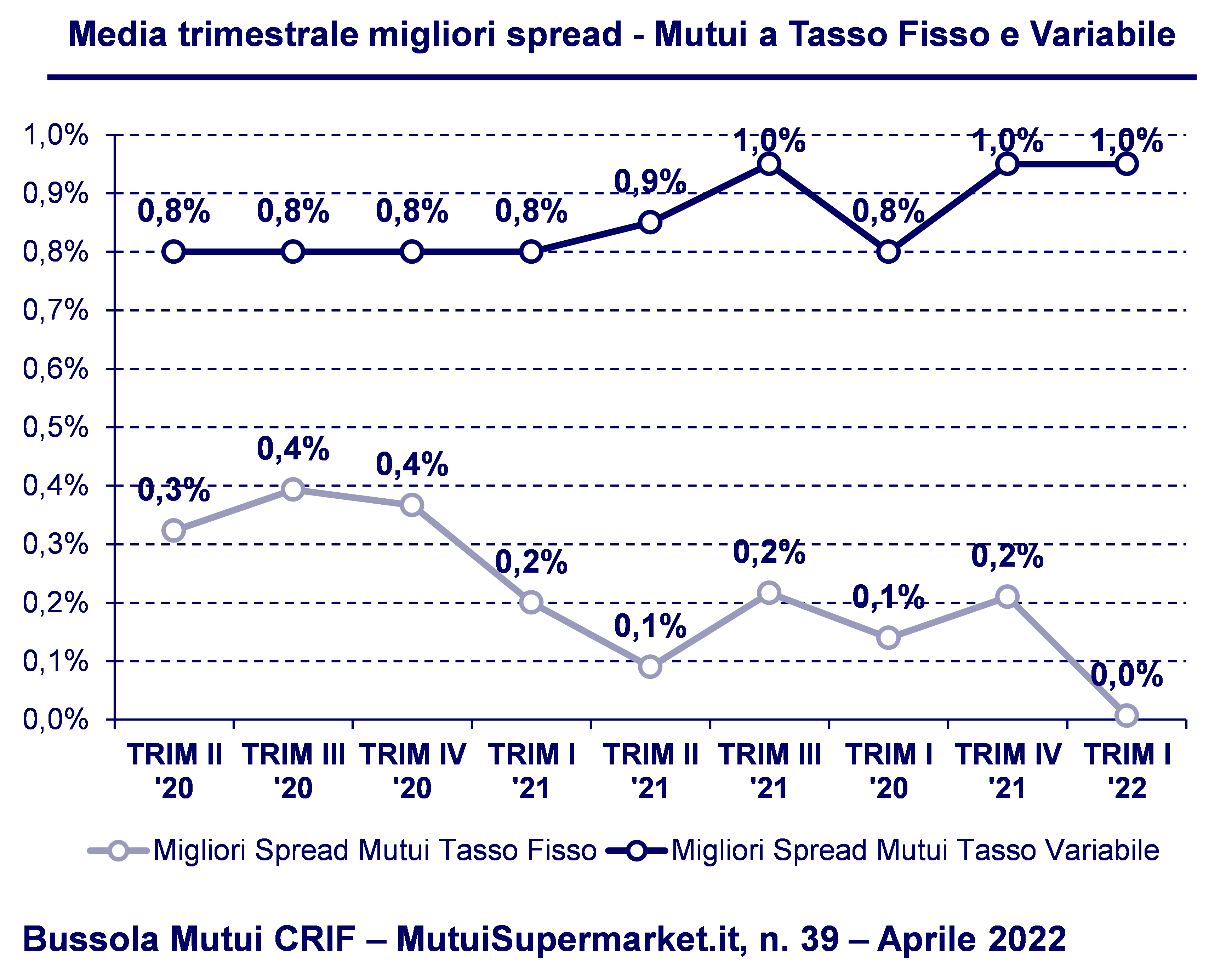

Il ritardo nell’adeguamento dei tassi di offerta è altresì confermato dall’osservazione degli spread medi di mercato: per una operazione di mutuo di 140.000 euro, durata 20 anni, valore immobile 220.000 euro, la media dei migliori spread per i mutui a tasso fisso si riduce dallo 0,2% del quarto trimestre 2021 a poco sopra lo 0% del primo trimestre 2022. Il sistema bancario nel corso del primo trimestre ha quindi temporaneamente assorbito parte dell’aumento registrato dagli indici IRS, riducendo il proprio spread, il ricarico applicato sugli indici di mercato per definire il tasso finale della propria offerta di mutui a tasso fisso.

Gli under 36 continuano ad essere la fascia trainante per le richieste mutui![]()

Osservando l’evoluzione della domanda, la fascia di richiedenti mutuo con età inferiore ai 36 anni continua ad avere un ruolo trainante, aumentando di nuovo il suo peso: nel primo trimestre 2022 arriva a spiegare il 44% delle richieste totali sul canale online, valore doppio rispetto al 22% medio registrato nel 2020, da confrontarsi con un 30,5% registrato a livello di sistema.

Il peso di tale fascia di richiedenti è atteso però in riduzione nel corso dei prossimi mesi. Per le erogazioni di mutui per i giovani under 36 assistiti da garanzia statale Consap, l’attuale normativa prevede il rispetto di un TEG (tasso effettivo globale) massimo per le nuove erogazioni: per il secondo trimestre 2022 tale limite è previsto per i mutui a tasso fisso allo 1,99%, in aumento di soli 3 punti base rispetto al valore definito per il primo trimestre 2021. Dato il forte aumento degli indici IRS registrato durante il primo trimestre 2021, molti istituti finanziari stanno attualmente modificando la propria offerta di mutui destinati agli under 36 e ciò potrebbe determinare un rallentamento del numero di richieste presentate da questo segmento di mercato.

Lato mercato immobiliare, continuano le dinamiche di crescita che hanno caratterizzato l’intero 2021.

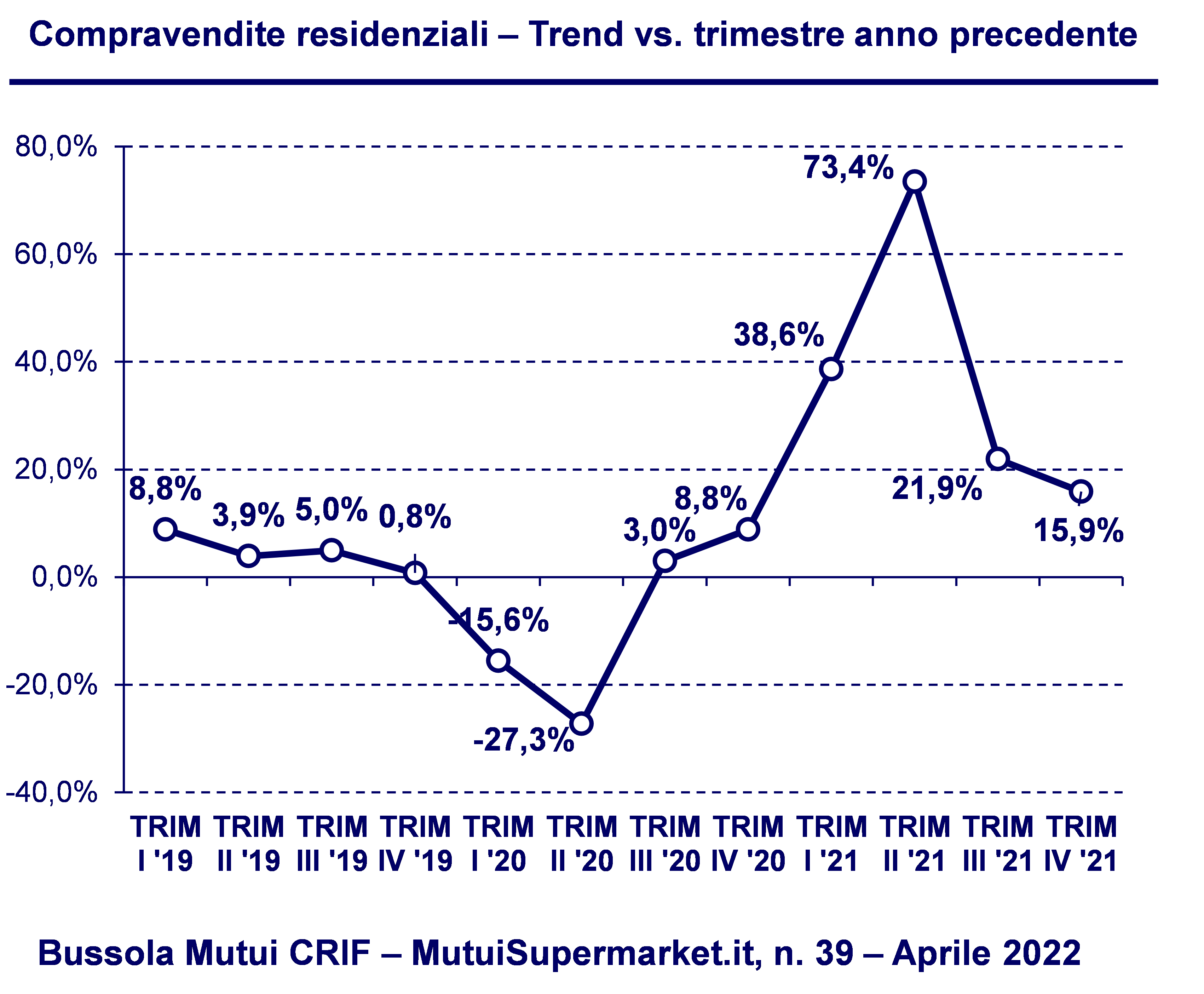

Quarto trimestre ’21 +15,9% le compravendite residenziali

Nel quarto trimestre 2021 le compravendite residenziali crescono del 15,9% rispetto al quarto trimestre 2020, nuovo dato che conferma la centralità del progetto casa e dei nuovi desideri abitativi di privati e famiglie, frutto delle diverse modalità di vita e di lavoro sperimentate durante la pandemia. La minore crescita registrata nel quarto trimestre rispetto ai trimestri precedenti è spiegata dal confronto con il quarto trimestre 2020, periodo durante il quale si sono concretizzate numerose compravendite immobiliari slittate dai mesi precedenti a causa della pandemia Covid-19.

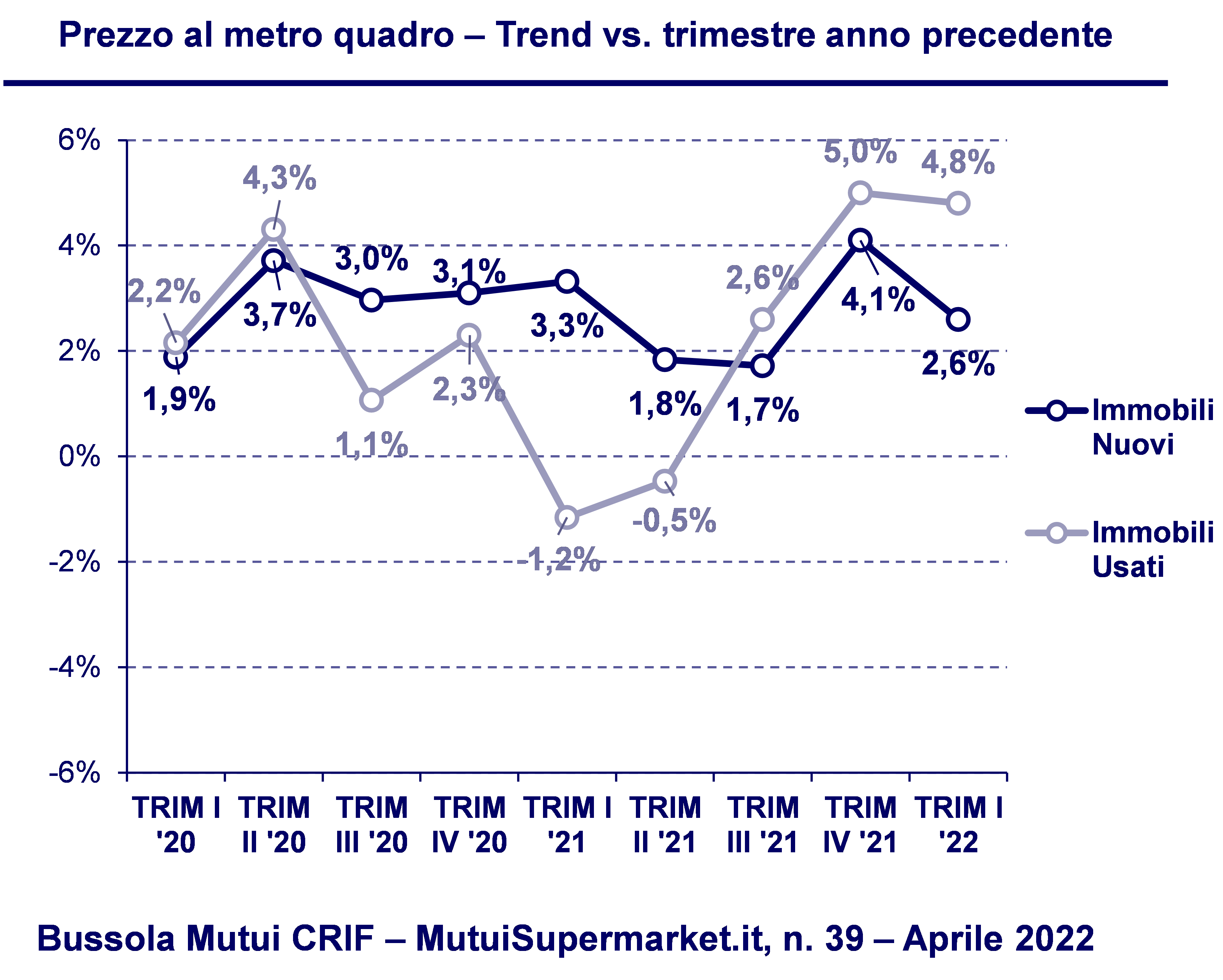

Primo trimestre ’22 +4,8% valore immobili usati, +2,6% quelli nuovi

Per quanto riguarda invece l’andamento del valore degli immobili, nel primo trimestre 2022 quelli usati registrano una crescita del prezzo al metro quadrato pari al +4,8%, mentre gli immobili nuovi registrano un incremento del +2,6%.

A livello consolidato, nel primo trimestre 2022 il prezzo/mq degli immobili oggetto di garanzia di mutuo ipotecario registra un aumento pari a +3,6%.

L’incremento maggiore dei prezzi nel Nord Est (+5,2%) e Nord Ovest (+5,1%)

Analizzando l’andamento dei prezzi a livello territoriale, i maggiori incrementi si rilevano nel Nord Est e Nord Ovest, rispettivamente +5,2% e +5,1%, mentre il Centro e il Sud e Isole crescono in misura minore, rispettivamente +0,7% e +0,5%.

Queste le più significative evidenze che emergono dalla nuova edizione della Bussola Mutui, il bollettino trimestrale firmato CRIF e MutuiSupermarket.it che offre una panoramica aggiornata e completa delle tendenze in atto nel mercato italiano dei mutui residenziali e immobiliare.

“Il primo trimestre 2022 ha chiaramente marcato l’inizio di una nuova fase di politica monetaria con evidenti impatti sui tassi di interesse di mercato. I trend inflazionistici osservati sugli ultimi mesi e la natura degli aumenti dei prezzi rilevati, hanno convinto la BCE a intervenire sulla propria politica espansiva, riducendo progressivamente le iniezioni di liquidità sul mercato e introducendo il tema di possibili aumenti, entro fine anno, del tasso BCE, tasso che ricordiamo è bloccato allo 0% dal marzo 2016. Ciò ha immediatamente causato un brusco aumento dei tassi IRS innescando un chiaro processo di rincaro mutui casa, tutt’ora in via di svolgimento – commenta Stefano Rossini, Amministratore e Fondatore di MutuiSupermarket.it. Siamo ancora lontani da un rialzo tassi sui mutui che possa definirsi come preoccupante, ma di certo si percepiscono le prime avvisaglie di un mutato clima di offerta. Come conseguenza immediata dell’aumento prezzi sui mutui a tasso fisso, stiamo al momento rilevando un rallentamento della domanda da parte del segmento giovani under 36, frutto anche di politiche di prodotto dinamiche e in via di definizione da parte del sistema bancario. Alla luce dei recenti rialzi che hanno riguardato i tassi dei mutui per privati e famiglie, oggi più che mai il progetto di acquisto casa va considerato con attenzione, per poter beneficiare di offerte mutuo a prezzi sempre attraenti che potrebbero essere impattate da nuovi aumenti nel corso dei prossimi trimestri”.

“Dopo un 2021 chiuso con una performance del mercato immobiliare molto più positiva rispetto alle aspettative” afferma Stefano Magnolfi, Executive Director di CRIF Real Estate Services “sia sul fronte delle compravendite sia dei valori, il 2022 parte con il freno a mano. A causa delle tensioni geopolitche ed economiche dovute al conflitto russo-ucraino, le previsioni sono state riviste al ribasso per tutti gli indicatori di matrice immobiliare. Quindi, le ipotesi di crescita sia sulle quantità scambiate che sui prezzi sono state ridimensionate, anche se di crescita pur sempre si parla. La forte spinta inflativa che deriva dalla congiuntura critica si sta riflettendo anche sul costo dei mutui, ora meno convenienti, andando così a ridurre ulteriormente la già compressa componente delle surroghe con un impatto negativo sul mercato complessivo del credito ipotecario. I rialzi repentini sui tassi, che comunque fanno permanere il costo sul debito ancora relativamente contenuto, stanno inoltre frenando molti istituti nell’erogare i cosiddetti “mutui-giovani”, in quanto vengono meno le condizioni di economicità per la loro stipula. La fascia under 35 rappresenta oramai oltre il 30% del totale della domanda, in crescita rispetto al periodo anteriore all’introduzione dell’agevolazione. Questa frenata impatterà quindi in misura significativa sul trend generale dei prossimi mesi se non verrà applicato un correttivo in merito. Staccandoci da un discorso congiunturale, sottolineiamo inoltre l’importanza, nel medio –lungo periodo, della pubblicazione dell’aggiornamento delle Linee Guida ABI per le valutazioni immobiliari, cui anche CRIF – componente di ASSOVIB e TEGoVA, firmatari della nuova release -, ha contribuito. Questo nuovo documento di indirizzo recepisce novità normative introdotte a livello europeo (Linee Guida EBA sull’erogazione ed il monitoraggio del credito, 2020), aggiornamento degli standard internazionali (EVS, IVS, RICS) e pone un accento particolare sulle caratteristiche di efficientamento energetico e della messa in sicurezza degli immobili. In un’ottica di sempre maggiore trasparenza del mercato, il valore degli immobili sarà sempre più caratterizzato anche dai fattori ESG, appunto quali le prestazioni energetiche e la sicurezza statica”.